土地や建物を売却したときは分離課税となり、確定申告におきましては、申告書Bの他に第三表と譲渡所得の内訳書(確定申告書付表兼計算明細書)を作成して添付する必要があります。

目次

土地建物の譲渡の概要

土地や建物に係る譲渡所得の計算は、

譲渡価額ー(取得費+譲渡費用) の算式により求めます。

取得費とは購入代価を意味しますが、売却資産をいくらで購入したのかわからないときは、取得費を譲渡価額の5%相当額にて計算することができます。

土地建物の譲渡の場合、譲渡年の1月1日における所有期間が5年以下の場合は、分離短期譲渡となり30%が、5年超の場合は、分離長期譲渡となり15%が所得税の税率となります。

(注)この他に復興税及び住民税が課税されます。

|取得費の範囲

取得費には、購入代金の他に設備費や改良費が含まれます。住宅など非業務用の資産である場合は、登録免許税や不動産取得税も取得費用となります。

その他には、土地建物を取得するために支払う立退料や、土地とともに建物を購入し、土地のみを利用するために生じた建物の取壊費用などがあります。

|譲渡費用の範囲

譲渡費用に含まれる範囲は、土地の測量費、契約書への印紙代、譲渡に係る仲介手数料などが挙げられます。

その他には、土地を譲渡する場合で、先に行った売買契約を解除し、より有利な売却先に売却する際に生じた違約金などがあります。

|借地権の設定

譲渡の範囲についてですが、代物弁済や交換あるいは法人への現物出資など、売買契約ではなくても資産の所有権が移転するものも含まれます。

例えば新たに店舗を建てる為に、借地権を設定して土地の持ち主に権利金を支払った場合で、その権利金の額(特別の経済的利益を含む)が次の金額を超えるときは、地主から見ますと譲渡行為とみなされます(地主に譲渡所得が課税されます)。

その土地の価額(更地価額)× 5/10 ※

※上下空間を制限するときはさらに1/2を乗じる。

なお、超えない場合は不動産所得として総合課税されます。

土地建物の譲渡の特例

土地や建物を譲渡する場合には様々なケースがありますが、一定の要件を満たせば、特例を利用して納税額を減らすことができます。

|特例のご紹介

・ケース1

A氏が所有する借地権とB氏が所有する土地(底地)を交換する場合

・ケース2

C氏が10年超所有する事業用の土地を譲渡し、事業用の建物を取得し事業供用した場合

・ケース3

D氏がE市より保有する土地を収用され、対価補償金を取得し、その補償金により代替資産である土地を購入した場合

収用等の特例により、代替資産の取得価額が対価補償金(譲渡費用控除後)の額を超えるときは課税なしとなります。下回るときはその差額が総収入金額となります。

また最初の買取申し出から6ヶ月以内に譲渡を行う等の要件を満たせば、特別控除5千万円との選択適用が可能です。

|その他の特例

その他にも土地建物の譲渡につきましては、居住用財産の課税の特例、軽減税率の適用、3千万円特別控除などの特例があります。

また、相続財産である場合には、空き家の譲渡の特例や相続税の取得費加算といった規程も設けられています。

※参考:マイホームを売ったとき(国税庁ホームページより)

申告書等への記載

確定申告書B・第三表(分離課税用)及び譲渡所得の内訳書につきまして、記載上の留意点をご紹介します。

・モデルケース

会社員X氏は昭和に購入した土地を収用され、対価補償金を受領し代替資産を購入した場合で、収用された土地の購入金額が不明な場合(特別控除ではなく収用の課税の特例を適用するものとします)。

【譲渡所得の内訳書】

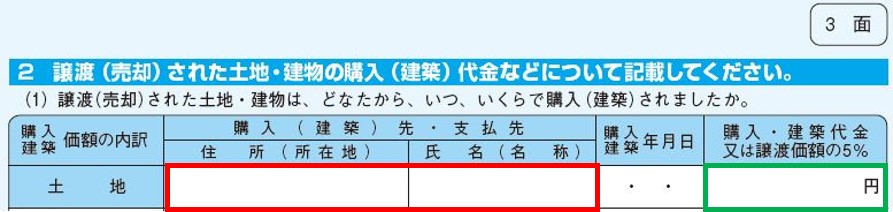

記入の仕方がわかりにくい箇所のみ取り上げます。まず3面の2への記載ですが、

対価補償金が5千万円であったとしますと、赤枠には、”〇〇年△△月に相続により取得 5千万円×5%” とし、緑枠には計算結果 ” 250万円 ” を記載する方法があります。

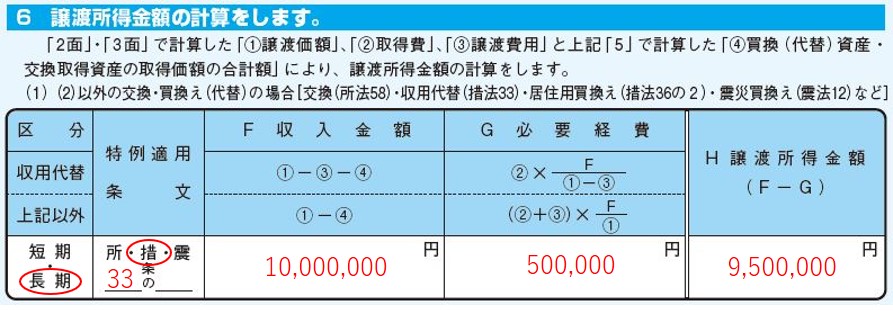

続きまして4面の6への記載ですが、代替資産の購入金額を4千万円としますと、

昭和に取得された土地であるため区分は長期で、特定適用条文は租税特別措置法33条となります。そして譲渡所得金額の計算ですが、

F 収入金額 5千万円-4千万円=1千万円

G 必要経費 250万円×1千万円/5千万円=50万円

H 譲渡所得金額 1千万円-50万円=950万円 となります。

※赤枠及び赤字をご参照ください。なお特例がない場合は3面にて計算を行います。

【申告書第三表】

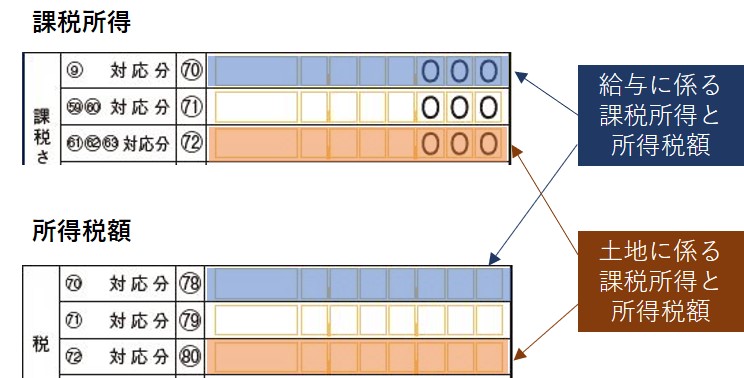

収用に係る収入金額及び所得金額は長期譲渡の一般分に記入します。そして会社からの給与所得は⑨に、所得控除額は㉕に記入します。

課税される所得金額と所得税額は下記のように分けて記入します。

70番の金額は所得控除を差し引いた後の金額です。算定した所得税額の合計額(72番プラス80番)は86番に記入します。また「分離課税の短期・長期譲渡所得に関する事項」には、譲渡所得の内訳書から転記を行います。

【申告書B第一表】

上記の算出した所得税額の合計額(86番の金額)を第一表の㉗に転記します。

![]()

※給与所得や所得控除の記載の説明は割愛しております。

【申告書B第二表】

所得控除に関する事項などを記入します。土地の譲渡につきましては記載箇所はございません。

まとめ(Conclusion)

土地や建物を譲渡したときは、確定申告書において複数の書類の作成や添付書類の準備が必要となることがあります。また、課税所得金額が多寡となるケースも多い為、課税の繰り延べや特別控除などをうまく活用することが大事です。

When people sell their land or building, some of them have to fill out multiple tax return form including related calculation statement and prepare documents to be attached. It is crucial to use certain rules deferring income tax or applying special tax deduction in order to reduce tax burden.