住宅取得等資金の贈与の特例の適用を受けようとする場合、贈与税の申告を2月1日から3月15日までの間に、また当該贈与資金の他に住宅ローンを利用して住宅を取得し住宅ローン控除の適用を受けるようとするときは、所得税の申告を2月16日から3月15日までの間に行う必要があります。

目次

住宅取得等資金の非課税について

贈与税が課税されることなく、自分の子供に資金の贈与を行うことができる当該特例ですが、適用にあたり様々な要件を満たす必要があります。まずはその要件を確認しておきたいと思います。

|適用要件

受贈者(資金をもらう側)の主な要件は次のとおりです。

・直系尊属等からの住宅取得等の為の資金の贈与であること

・受贈者が贈与年の1月1日現在において20歳以上であること

・受贈者の合計所得金額が2千万円以下であること

・平成26年までの住宅取得等資金の非課税の適用を受けていないこと

(注)原則、贈与年の翌年3月15日までに居住する必要があります。

続きまして取得する家屋についての主な要件です。

・当該家屋や敷地が親族等からの取得ではないこと

・贈与年の翌年3月15日までに家屋を新築等し、資金をその家屋の対価に充てること

・取得する家屋の床面積(登記簿上の面積)は50㎡以上240㎡以下であること

・家屋の1/2以上が居住用であること

(注)贈与年の翌年3月15日までに完成する必要があります(完成に準ずる状態を含む)。

|制度の特徴

この制度は、非課税限度額までの贈与につき贈与税が発生しないことの他に次のような特徴があります。

まずはメリットと捉えられる点ですが、

・相続開始前3年内贈与財産の加算の適用外

・非課税限度額を超える部分につき110万円の基礎控除が使用可能

・相続時精算課税制度が適用可能(さらに2500万円までが非課税となる)

・相続時精算課税制度の贈与者の年齢60歳未満でも可

一方デメリットと言うより、留意点としましては、

・相続税における小規模宅地の特例が使えなくなる

・相続時精算課税を使用しない方が良いケースもある

・期限内に贈与税の申告を行わなければならない(手間がかかる)

といったことが挙げられます。

|非課税限度額

非課税となる金額の限度額ですが、家屋の新築等に係る契約締結日・住宅の種類・消費税率(10%か否か)により変わります。

※こちらをご参照ください → 受贈者ごとの非課税限度額

昨年(2018年)に住宅を取得し、本年(2019年)3月15日までに申告される方の場合、省エネ等住宅であれば1200万円、それ以外の住宅であれば700万円が非課税限度額となっております。

確定申告について

ここからは使用する申告書の種類及びその記載方法、そして添付書類について触れたいと思います。

|贈与税の確定申告

住宅取得資金贈与の特例を適用するときは、贈与税申告書第一表の他、第一表の二を作成します。記載の順序ですが、第一表の二から行い、まず贈与者の住所・氏名等を所定の箇所に記載し、贈与金額は住宅取得当資金の合計額㉛にも記入します。

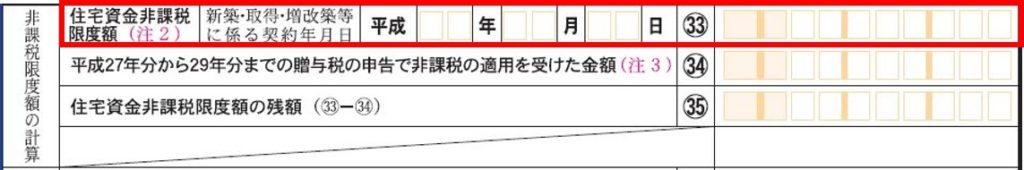

非課税限度額は第一表の二の㉝に記入します(赤枠)。

第一表の二における住宅取得資金㉛から、非課税限度額㊲を差し引いた金額㊵を第一表の特例贈与財産の欄に転記します。

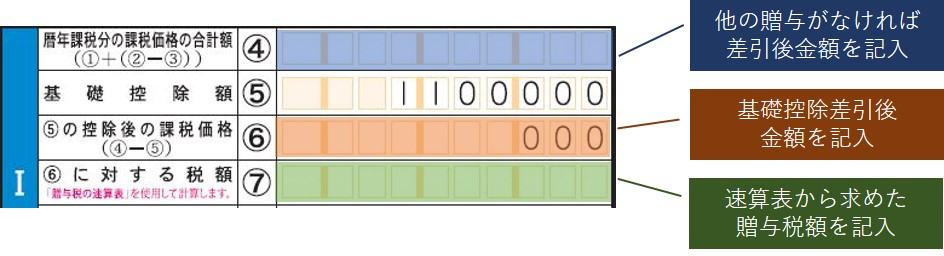

税額計算は【合計欄】以下において行います(下記をご参照ください)。

例として、2018年に1000万円の住宅取得資金の贈与を行い、通常の住宅を取得した場合で計算しますと、翌年納める贈与税額は、

1000万円-700万円-110万円=190万円

190万円×10%=19万円

となります。

なお、相続時精算課税制度を利用する場合は第二表も併せて記入します。

また申告書にはさらに次の書類を添付する必要があります。

・受贈者の戸籍の謄本その他の書類(氏名等を明らかにするもの)

・家屋の新築等に係る工事の請負契約書又は売買契約書の写し等

・受贈年の合計所得金額を明らかにする書類※

※所得税の確定申告を提出した場合は第一表の二に記載すれば提出不要です。

|所得税の確定申告

住宅取得資金贈与の特例の適用とあわせて住宅ローン控除の適用を受ける場合は、所得税の確定申告も行います。会社員の方であれば、確定申告書Aの他に住宅借入金等特別控除額の計算明細書及びその付表を提出します。

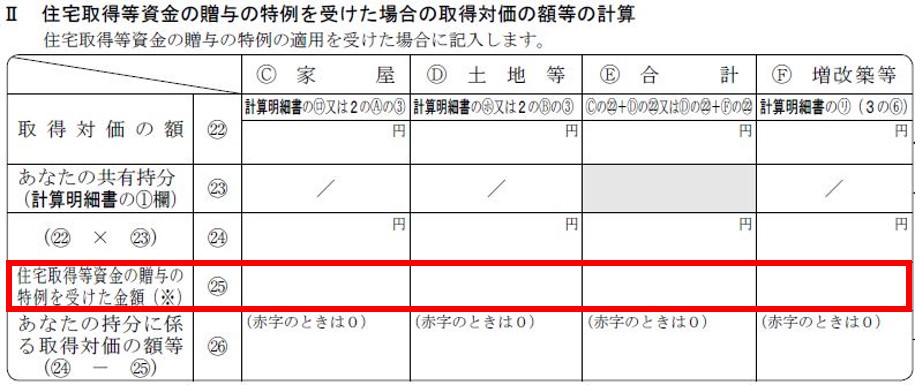

住宅ローン控除の控除限度額算定の際、住宅取得資金贈与の非課税額は、家屋又は敷地の取得対価の額から差し引く必要があります。具体的には付表1のⅡにおいて差引計算をします(下記赤枠に非課税贈与額を記入)。

また、その他に申告書への添付書類として次の書類が必要となります。

・住宅取得資金に係る借入金の年末残高等証明書

・補助金(すまい給付金など)の額を証する書類又はその写し

・家屋(及び敷地)の登記事項全部証明書

・家屋(及び敷地)に係る工事の請負契約書又は売買契約書の写し等

(注)このケースでは贈与税の申告書の写しも必要となります。

まとめ(Conclusion)

転勤となった場合でも、取得した住居に家族が居住するときは住宅ローン控除も含め、当該非課税制度の適用を受けるができます。上記のとおりこの特例は、例え贈与税が生じなくても期限内申告が必須です。e-taxを利用すれば税務署に行く必要も書類を郵送する必要もありませんのでオススメです。

It is essential that recipient file a tax return within due date, 15th March in 2019 in order to apply tax exclusion for gift of money for acquiring residential property even if gift tax won’t arise. We encourage you to use e-tax, because you need not to go to tax office with jurisdiction or mail some tax documents to there.