自己の所有する未使用の土地を有効活用する為に駐車場を設けることはありますが、利用者から受け取る賃借料には所得税がかかり、課税取引であれば消費税が発生します。また、その他にも様々な税金が関与してまいります。

目次

駐車場経営に係る税務

駐車場の形態には、時間貸しのコインパーキングや月極駐車場などがありますが、税金の判定を行うにはその内容をきちんと把握する必要があります。

|所得税の取扱い

まず所得の区分ですが、月極駐車場のように駐車スペースを貸しているだけで保管責任がない場合は不動産所得となりますが、駐車場を管理・監督し保管責任を負う場合は事業所得又は雑所得となります。

行っている事業(不動産の貸付)が事業的規模か否かの判断をする場合、アパートであれば概ね10室以上、戸建てであれば概ね5棟以上とされておりますが、駐車場業には明確な規定はありません。必ずしも当てはまるとは限りませんが、一般的には50台以上であれば事業的規模と考えられます。

不動産所得の場合で事業的規模に該当しますと次のようなメリットがあります。

-

-

- 青色申告特別控除額が65万円

- 青色事業専従者給与の必要経費算入

- 資産の取壊しによる損失が全額必要経費となる

- 債権の貸倒損失が全額必要経費となる

-

※但し、所得金額が事業主控除額等を超えますと事業税が課されます。

そして所得計算ですが、受取賃貸料は総収入金額に計上し、管理費用、固定資産税、駐車場施設の減価償却費などは必要経費に計上して、総収入金額から必要経費を差し引いた金額が所得金額となります。

なお、赤字の場合は他の所得と損益通算することができます(土地購入に係る負債利子を除く)。

|消費税の取扱い

消費税の課否判定ですが、土地の貸付であれば非課税、駐車場設備の貸付であれば課税取引となりますが、いずれに該当するのかその判定には注意が必要です。

まず、駐車場設備にはフェンス等の他に地面を整備するために敷かれた砂利やアスファルトが含まれ、駐車場設備がある場合は施設の利用となり課税です。

次に青空駐車場のように単にロープなどで区分しているケースは、駐車設備が無いものとされ土地の貸付扱いとなり非課税です。

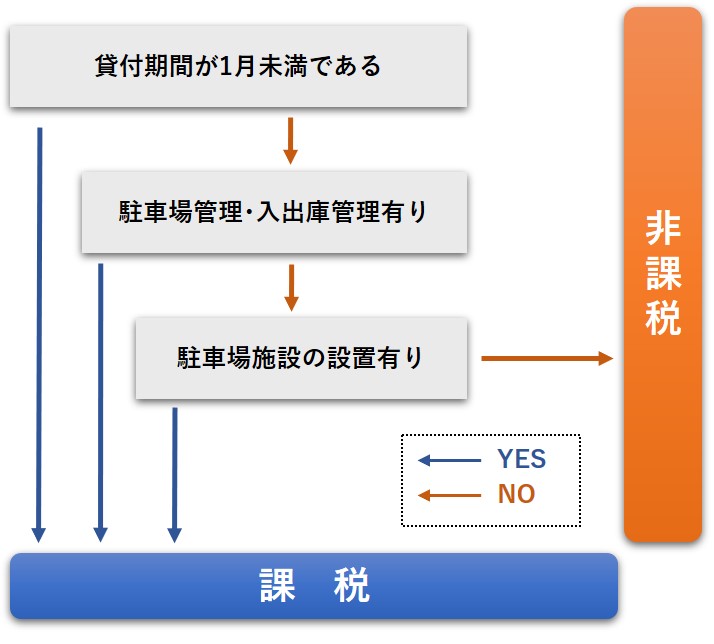

但し、貸し手が駐車場の管理や入出庫の管理を行っているときは、土地の貸付ではなく役務の提供となるため、課税取引となります。次のフローチャートにより判定すると分かり易いかと思います。

なお、マンションと共に駐車場の貸し付けを行う場合には、更に留意すべき事項があります。

駐車場施設がマンション敷地内にあり、入居者に必ず割り当てられ、かつ家賃と駐車代が区分されていない場合に限り、駐車代は家賃と同様に非課税となります。

余談になりますが、土地と建物を譲渡した場合の消費税計算は、それぞれの対価を合理的に区分し、非課税部分と課税部分を分ける必要があります。一方、建物を事務所として貸し付けたときは、土地と建物の区分は不要で全体が建物の貸付として課税取引となります。

|固定資産税等の取扱い

駐車場としている土地につきましては、住宅用地の場合における課税標準の1/6減免(200㎡までの部分)や1/3減免(200㎡超の部分)の適用はありません。

また、都市計画税についても住宅用地の場合における課税標準の1/3減免(200㎡までの部分)や2/3減免(200㎡超の部分)の適用はありません。

駐車場施設に関しましては、課税標準が150万円以上の場合償却資産税が課税されます。

|印紙税の取扱い

駐車場施設がある場合の賃貸借契約書は不課税文書となりますが、更地である場合は土地の賃貸借となりますので、当該契約書は課税文書となります。

なお、土地の賃貸借で契約内容が毎月の賃借料のみの支払いの場合は、記載金額のないものとなる為、印紙代は200円です。

相続等における駐車場の評価

相続又は贈与時における土地の評価は、地目や利用状況等により判断されます。自己の保有する土地を駐車場として利用している場合は基本的に雑種地とされます。

|評価方法

・青空駐車場又は自身で設備を設置して賃貸している場合

→ 自用地としての価額による評価

・賃借人の費用で設備を作ることを認めた契約の場合

→ 自用地としての価額から賃借権の価額※を控除した金額

※賃借権の価額の算定方法につきましては国税庁ホームページをご参照ください。

|小規模宅地等の特例

相続税の課税価額の計算における小規模宅地等の特例ですが、貸付事業用宅地等に該当する場合、土地の評価額を200㎡まで50%の減額することができます。駐車場業は、その事業が事業的規模か否かに関わらず当該特例を適用することができます。

【注意事項】

2018年以降4月1日以降の相続等については、相続開始前3年以内に貸付の用に供された宅地等については、次の二つの要件を満たす場合を除いて適用除外となっております(2018年3月31日までに貸付事業供用した土地を除く)。

-

-

- 相続開始日の3年前よりも前から駐車場業を行っている

- 当該駐車場業が事業的規模である

-

従いまして、相続開始前3年超駐車場業を行っていたとしても事業的規模でなければ、相続開始前3年内に遊休地を新たに駐車場とした土地等については、適用対象外になると想定されます。

|ケーススタディ

・その1

自宅の敷地が広く余っていた為、敷地内の一部を青空駐車場として利用している場合

→ いずれも自用地として評価をしますが、家の部分は宅地で駐車場の部分は雑種地となり地目が異なる為、分けてそれぞれ評価をする必要があります。

・その2

スーパーを経営しており、その敷地内に店舗の他来客用の駐車場がある場合

→ 店舗の部分は宅地で、駐車場の部分は雑種地ですので地目が異なっております。しかし、この場合土地を一体利用していると考えて全体を店舗の敷地として評価を行います。

まとめ(Conclusion)

ご紹介しました通り一口に駐車場業といいましても、設備や保管責任の有無などにより各種税金の取り扱いは異なって参ります。また、固定資産税のように住宅用地から駐車場に代えてしまうと負担が重くなる税金もあります。税制を知っておくことは、将来の税負担を抑えることに役立ちます。

As described, the treatment of several taxes relevant to parking business could be varied depending on circumstance of installation of facilities, existence of custodial responsibility or others. For instance, property tax can increase when there are no residential building on the land. It could be beneficial to understand any tax rule in terms of decreasing future burden of tax.