老後2千万円不足問題への対策として取り上げられるNISAやiDecoですが、その最大の理由は他の投資と比べて税制上有利であることかと思われます。とは言え全く税金が永久に生じないわけではありません。また元本割れリスクや手数料が生じることも考慮した方が良いかもしれません。

目次

投資非課税制度の概要

NISAなどの投資非課税制度を活用しますと、非課税期間中は通常配当金や株式譲渡益など課される20.315%の所得税及び住民税が課税されません。但し、投資額には上限が設定されております。

|各制度の取扱い

NISA、つみたてNISA及びiDeCoにつき、それぞれの取扱いを比較する為、簡潔ではありますが表にまとめてみました。

| 項目 | NISA | つみたてNISA | iDeCo |

| 非課税期間 | 5年間 | 20年間 | 受け取りまで |

| 年間非課税枠 | 120万円 | 40万円 | 最高6万8千円※ |

| 対象年齢 | 20歳以上 | 20歳以上 | 20歳以上60歳未満 |

| 中途引き出し | 可 | 可 | 不可 |

| ロールオーバー | 可 | 不可 | 不可 |

| 所得控除 | 無し | 無し | 有り |

| 適用期限※ | 2023年まで | 2037年まで | 60歳になるまで |

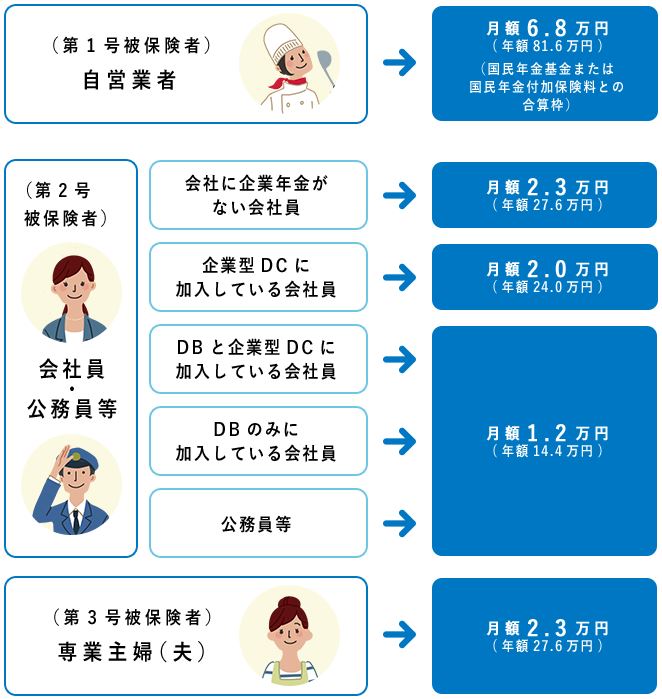

※iDeCoは加入対象者ごとに月の拠出限度額が定められており、自営業者、従業員、公務員等の区分により異なります。

※NISA及びつみたてNISAの適用期限は最終投資年度を指しており、その年からそれぞれ5年間と20年間が非課税期間となります。

|NISAの概要

NISAとは Nippon individual savings account の略で、日本版個人貯蓄口座を意味する少額非課税投資制度です。まずNISAを始めるには金融機関に非課税口座開設の申請をします。開設にはマイナンバーの記載が必要です。

投資対象商品は上場株式と公募株式投資信託などで、手数料は販売手数料や信託報酬などが生じますが、商品のラインナップや手数料の金額は金融機関によっては様々です。事前に調査することをお勧めいたします。

配当金ですが、非課税にするには受取方法を株式数比例配分方式に指定しておく必要があります。それ以外の受取方法を選択した場合は課税されてしまいます。

以下その他の注意点を列挙します。

-

- NISAによる投資を行いながらつみたてNISAも利用することは不可

- 投資額が年間非課税枠に満たない場合、余った枠を翌年に繰り越せない

- 非課税口座内の株式等を売却しても使った枠は戻らない

- 特定口座又は一般口座に預けている株式を移管することは不可

- 非課税期間の終了時、課税口座に移管するか、新たな非課税期間に引き継ぐかを選択

投資信託の分配金も非課税ですが、特別分配金につきましては元本の払い戻しのためNISAに限らず課税されません。

なお、ジュニアNISAについてですが、こちらは18歳未満が対象となり、原則親権者等が本人に代わり運用することとなります。非課税枠は80万円で、非課税期間は5年間となっております。適用期限はNISAと同じく2023年までです。

|つみたてNISAの概要

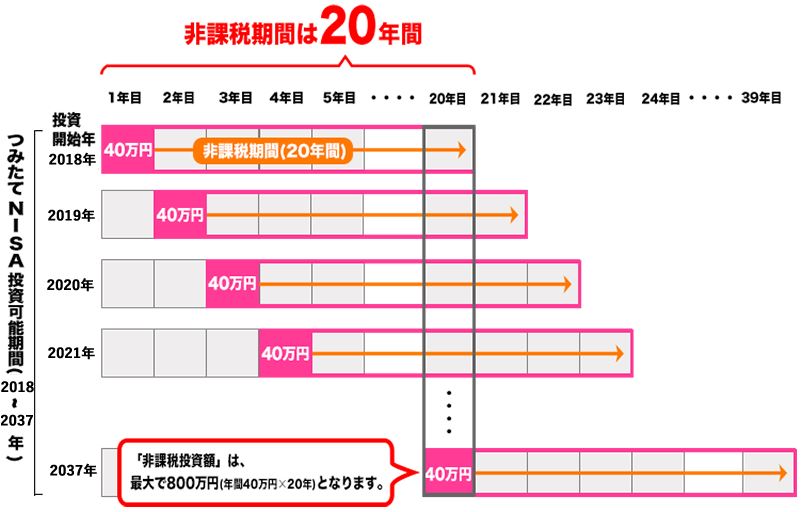

つみたてNISAですが、適用期間が20年と長いスパンであることや年間投資上限が40万円と設定されていることから、短期的な利益でなく、長期的な資産形成を意図していることが伺えます。

下記はイメージ図です(金融庁HPより)。

NISAとは選択適用となりますが、年度ごとにつみたてNISAからNISAに切り替えることは可能です(金融機関への手続きが必要)。

投資方法ですが、契約に基づき一定金額を定期的に続けて行うこととなります。投資対象商品は一定の公募株式投資信託とETFとなっており、上場株式を購入することはできません。

非課税期間終了後はNISAのようにロールオーバーすることはできず、課税口座(一般口座又は特定口座)に移管します。この場合、非課税期間終了時の価額が新たな取得価額となります。

|iDeCoの概要

iDeCoとは Individual defined contribution pension の略で個人型確定拠出年金を意味します。iDeCoを始めるには金融機関(運営管理機関)に加入の申し出を行います。

手数料についてですが、加入時における初回手続き手数料は2,777円です。これは国民基金連合会への支払ですので必ず生じます。他には運用期間中の月額手数料や受取時などにおける手数料が生じますが、金額は金融機関ごとに異なります。また取り扱う商品も違いますので始める前に検討をしましょう。

毎月の掛金ですが、加入区分により拠出限度額が定められております。詳しくは下記の図をご参照ください(iDeCo公式サイトより)。

ご自身で拠出した金額はその全額が小規模企業共済等掛金控除として所得控除の対象となります。また運用中の配当金や売却益には課税されません。

年金資産の受け取りですが、10年以上加入している場合は60歳からとなります(10年に満たない場合は受給開始年齢が遅くなります)。

受取方法と税制上の取扱いは次のようになります。

-

- 一時金として受領する場合は退職所得となる

- 退職所得は退職所得控除額を差し引いた後の1/2が課税

- 年金として受領する場合は公的年金等に係る雑所得となる

- 公的年金等に係る雑所得は公的年金等控除額を差し引いた後に課税

留意事項について

ここからは様々な状況における当該投資非課税制度の取扱いを見てまいります。

|非課税期間終了時の取扱い

NISAにおける非課税期間終了時の取扱いを解説いたします。

1.課税口座(一般口座又は特定口座)に移管

課税口座に移管したときは、非課税期間終了時における時価が新たな株式等の取得価格となります。従いまして、仮に一般口座に移した後に株式等を売却した場合は、売却時の価格と非課税期間終了時の価格との差額により売却損益を計算します。

つまり差し引く金額は、自分が支出した金額ではないため注意が必要です。なお、取得価額よりも非課税期間終了時の価額が上回っていたとしても、売却しない限り値上がり益に課税はされません。

【計算例】

① 2019/8に100で購入 → 2023/12の価格120 → 2024/2に150で売却

150-120=30に課税 実質的な利益は50ですが、30にのみ課税されます。

② 2019/10に200で購入 → 2023/12の価格130 → 2024/3に170で売却

170-130=40に課税 購入価格200の為実質的には損失ですが利益扱いです。

2.新たな非課税期間に継続

いわゆるロールオーバーですが、非課税期間終了時における時価が120万円未満であれば、新たな非課税期間におきましても120万円に到達するまでの金額を追加投資することができます。

一方、非課税期間終了時における時価が120万円を超えていた場合ですが、その超過分につき課税されることはありません。但し、追加投資はできません。

|国外に居住することとなった場合

NISA又はつみたてNISAを活用しており、転勤等により国外に居住することとなった場合で、帰国後に再び利用する予定のときは、出国日の前日までに金融機関へ継続適用届出書を提出することで、次の a と b のうちいずれか早い日までの間、引き続き非課税措置の適用を受けることができます。

-

-

- 帰国後に金融機関へ帰国届出書を提出した日

- 継続適用届出書を提出した日から5年経過日の属する年の年末

-

但し、出国日から帰国届出書の提出日の間に取得した株式等は、非課税口座に受け入れられません。すなわち海外在住の間は、非課税口座の新規追加購入が不可となっております。

なお、長期滞在によりbの日までに帰国届出書を提出しない場合は、bの日に提出したものとみなされ、非課税口座は廃止となります。

|譲渡損が生じた場合

NISAやiDeCoにおいて運用資産を売却して損失が生じた場合ですが、非課税口座における譲渡損失はなかったものとみなされます。

従いまして、もし課税口座において株式等の譲渡益があったとしても損益通算することはできません。また損失の繰越控除もありません。

|その他の取扱い

株主優待 につきましては、原則的には雑所得として課税されます。但し、会社員の場合給与収入が2千万円以下で他に所得が無ければ、20万円を超えない限り所得税の申告は不要となります。

企業型DC の場合の税金の取扱いですが、事業主による掛金は損金算入され、また給与扱いとはなりません。従業員が支払った掛金は個人版と同様にその支払った者の所得控除となります。

まとめ(Conclusion)

非課税投資制度の近年の経過を見てみますと、NISAの非課税枠が増加したり、つみたてNISAなど新たな制度が作られたり、明白に投資を促しております。確かに税制上は非常に有利ですが、リスクがあることも考慮し、あくまでも自身の収入等に見合う範囲内で行うことが肝要かと思われます。

Given tax reform for securities investment in recent years, Japanese people seem to be urged to invest in stock market. Although NISA, reserving-type NISA and iDeCo are surely advantageous in terms of tax calculation, it might be better to invest attentionally considering their revenue every month and possibility of risk of principal loss.