円安の進行により外貨資産を保有されている方は、為替差益が生じているケースが多いかと思われます。今回は為替差損益に関する税務上の取扱いとエクセルを使った計算方法をご紹介いたします。

目次

為替差損益の認識

個人の方で為替差損益が生じるのは、どのような場合か見てまいります。所得税では、外貨建取引※を行った場合には円換算をして各種所得の金額を計算することとなります。預金以外の金融資産に投資している場合についても触れてみます。

※外貨建取引とは外国通貨で支払いが行われる資産の販売及び購入、役務の提供、金銭の貸付及び借入その他の取引をいいます。

|計算が必要な場合

為替差損益を認識するのは、円貨から外貨に交換し、その後再び外貨から円貨に戻した場合等です。その他に為替差損益計算が必要となるケースをご紹介します。

-

-

- 外貨定期預金が満期になり、満期日に円転した場合

- 外貨預金を払い出して貸付用建物を外貨建取引で購入した場合

- 外貨預金を払い出して外貨建てMMFに投資した場合

- 円で購入した外国通貨を他の外国通貨に交換した場合

-

Ⅰですが、為替予約を設定しているときは為替差益は源泉分離課税となります。

Ⅱですが、異なる経済価値を持った資産に代わり、新たな経済価値が生まれ収入が実現したと考えられる為、為替差損益計算が必要です。

ⅢにつきましてもⅡと同じく為替差損益を認識することとなります。

Ⅳは、当初アメリカドルに投資していたが、それをユーロへ変えたケース等が該当します。

|計算が不要な場合

続きまして、為替差損益計算が不要となる例を記載致します。

-

-

- 外貨建て定期預金の満期が到来し、引き続き同じ銀行で定期預金に預入れた場合

- 甲銀行における外貨建て定期預金を満期後に乙銀行へ同じ通貨のまま預入れた場合

- 国内銀行における外貨預金の利子の入金

- 外貨建債券の償還時に生じる為替差損益

-

ⅰは、同じ金融機関において同一外国通貨を継続して預けている為、為替差損益は生じません。

ⅱにつきましては、他の金融機関に預けておりますが同じ外国通貨である限り、こちらも外貨建取引には該当しません。

ⅲは、円貨と同様に20.315%の源泉徴収が行われて源泉分離課税となる為、為替差損益計算は行いません。海外の銀行であれば円に換算した金額が利子所得(総合課税)となります。

ⅳですが、債券購入時における円換算額と償還時における円換算額の評価差額は、為替差損益も含めて譲渡所得となる為、別途認識する必要はありません。

|投資別の取扱い

外国通貨をもって他の外貨建ての金融商品へ投資を行う場合は、上記において説明しました通り為替差損益計算を行いますが、交換した後の税務上の取扱いにつきましては次のようになります。

・外貨建てMMF

外貨建てのMMFは公募公社債投資信託に分類されます。収益分配金は利子所得(源泉分離課税)となり、分配金の支払い時や再投資時において20.315%の源泉徴収が行われます。また、上場株式等の配当所得等として申告分離課税(税率は源泉徴収と同じ)を選択することもできます。上場株式等の譲渡損がある場合は、損益通算を行うことも可能です。

・外貨建て株式

外国株式に係る配当金は、国内証券会社経由の受取であれば20.315%の源泉徴収が行われます。また、総合課税又は上場株式等の配当所得等として申告分離課税とすることもできます。一方、国外で受け取る場合は源泉徴収がされませんので申告が必要となります。外貨建ての配当金は配当効力発生日におけるTTMレートで換算を行います。

外国株式を譲渡した場合ですが、約定日におけるTTBレートで外貨の譲渡対価を円換算した金額を譲渡収入とし、取得時における外貨金額を取得時のTTSレートで換算した金額を取得費として譲渡所得計算を行います。為替差損益の部分も同所得の計算に含まれることとなります。

・外国株式投資信託

外国で発行された私募で非上場の株式投資信託の収益分配金を受け取った場合は、国内営業所を通じていれば20.42%の源泉徴収が行われます。こちらは一般株式等の配当所得である為、総合課税となり確定申告が必要です。留意点としましては配当控除の適用がありません。

信託終了時に償還金を受け取った場合ですが、交付金銭と信託された金額の差額は配当所得となり、信託されている金額までに達する金額と取得価額との差額は譲渡所得等となります。いずれかがマイナスとなったときは、一般株式等の扱いである為相殺することはできません。

為替差損益の税務上の取扱い

為替差損益は所得税計算において雑所得の区分となります。税率は総合課税であるため超過累進税率が適用されます。ここでは為替差損益の計算方法と確定申告について触れてまいります。

|為替差損益の計算方法

外貨預金を円転した場合を例に説明しますと、為替差損益は、その外貨金額を取引日のTTMレートで換算した金額から、取得時の円換算金額を差し引いた後の金額となります。

換算レートですが、休日によりその日のレートがない場合は、その同日前の最も近い日のレートを適用します。

取得時の円換算金額ですが、総平均法に準ずる方法により取得単価の計算を行います。計算式は次のようになります。

取得単価の計算式:(X1+Y1)/(X2+Y2)

X1:最初に購入した外貨の円換算額

Y1:X1の後から今回の円転時までの購入外貨の円換算額

X2:X1の外貨金額

Y2:Y1の外貨金額

X1及びY1ですが、最初の購入後において既に円転をしている場合は、直前の円転後の金額と読み替えてください。イメージとしましては移動平均法となります。

この算式により求めた取得単価に、円転した外貨金額を乗じた金額が差し引く金額となります。また、銀行等へ支払う為替手数料などは必要経費となります。

法人の場合は、期末時点で保有している外貨建資産及び外貨建負債につき時価評価を行い為替差損益を計上する必要がありますが、個人の場合はこのような取扱いはありません。

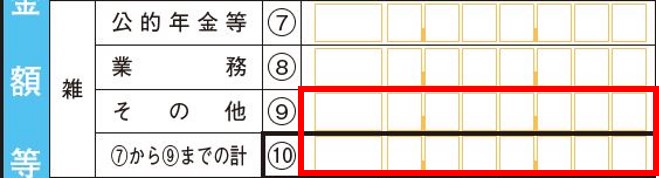

|確定申告書への記入

年末調整を行った会社員の方であっても、20万円超の為替差益がある場合は、確定申告を行う必要があります。確定申告書の提出期限は翌年の3月15日です。

※住民税につきましてはこのような金額規定はありません。

確定申告書第一表への記載ですが、収入金額等の雑所得におけるその他㋗に収入金額を記入します。為替差益の金額が収入金額となります。

そして所得金額等における雑所得におけるその他⑨には、収入金額から必要経費を差し引いた金額を記入します。為替手数料が為替差損益計算に含まれており、その他にも関連する経費がなければ、こちらも為替差益の金額となります。公的年金や副業収入など他の雑所得がないときは、⑩にも同じ金額を記入します。

第二表には「所得の内訳」における所得の種類や収入金額などを記入します。

為替差損が生じた場合ですが、雑所得における損失金額となり、為替差益や他の雑所得(公的年金、副業、暗号資産取引等から生じた所得)と相殺することができます。但し、事業所得や給与所得など他の所得との通算はできず、また引ききれない金額があったとしても翌年に繰り越すことはできません。

個人事業主におきましては、事業に係る取引により生じた為替差損益は雑所得ではなく事業所得となります。外貨建取引である売上や仕入等につき決済を行ったときに生じる為替差損益は、別途区分して計上する必要はありません。

国外不動産を所有しているケースで、総収入金額や必要経費から生じた為替差損益があるときは、不動産所得に含めて計算されますのでこちらも区分を行う必要はありません。

【留意事項】

国内及び国外間において1百万円超の送金を行った場合、金融機関は国外送金等調書を所轄税務署長に提出する義務があります。また、有価証券を国内証券口座と国外証券口座と間で移管した場合は、金融商品取引業者等は国外証券移管等調書を所轄税務署長に提出する義務があります。

従いまして多額の送金等を実施しており、かつ確定申告書の提出がないときは、税務署からお尋ね文書が届く可能性があります。なお、申告すべき所得があるにもかかわらず確定申告を行っていないと無申告加算税等が課されます。

<追記>

日本から一定期間海外に赴任し、現地通貨で給与を受け取っており、帰国後に現地通貨から円転した場合は、赴任時における平均レートを使用する等の方法により為替差損益を計算することとなるかと思われます。

エクセルによる計算

外貨建取引を行っている場合は、為替差損益の計算を行うため外貨だけでなく円貨の数値で都度管理しておくことをお勧め致します。ここではエクセルを使った管理方法をご紹介いたします。

|外貨建取引の管理

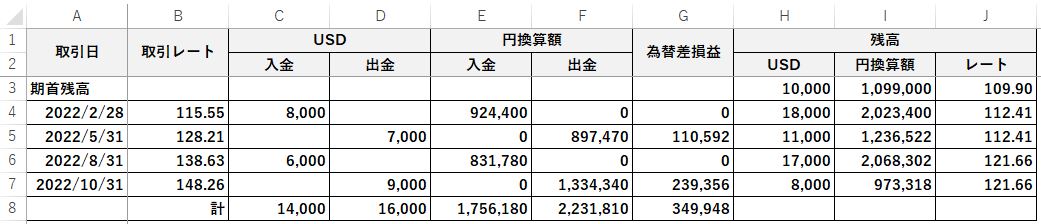

シンプルな方法としましては、取引日、取引レート、外貨金額の入出金及び円換算額、為替差損益、外貨及び円換算額の残高そして取得レートを記録・算出できる表を作成します。

アメリカドルを保有している例を用いて説明いたします。上記の表には架空の取引を入力しております。なお取引レートは三菱UFJ銀行が公表しているTTMを使用しております。仮に前年からの繰越額が1万ドル(レートは便宜上2021年平均値を使用)あるものとします。

エクセル表への入力ですが、A~D列(取引日・取引レート・USD入出金)は手元にある取引データに基づき入力します。

円換算額は、外貨金額に取引日レートを乗じた金額です。入金から見ますと2/28につきましては、E4セルに

=ROUNDDOWN(C4*$B4,0)

と入力します。円換算により生じる端数は切り捨てます。残高の説明は下記を参照ください。

続いて出金の場合ですが、こちらも同様に外貨金額に取引レートを乗じます。5/31の出金につきましては、F5セルに

=ROUNDDOWN(D5*$B5,0)

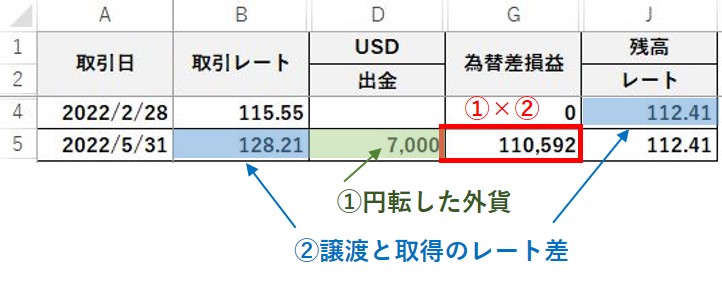

と入力します。さらに円転した場合には為替差損益を計算しますので、G5セルには

=IF(D5=””,0,ROUNDDOWN(D5*(B5-J4),0))

という算式を入れております。D列(出金)に数字がある場合にのみ計算を行うようにし、円転した外貨金額に取引レートと譲渡直前の取得単価レートの差を乗じます。分かりやすくする為、図解を掲載します。

そして残高ですが、USDはH5セルに

=H4+C5-D5

と入力し、円換算額はI5セルに

=I4+E5-F5+G5

と入力します。そして取得単価となるレートですが、J5セルには

=I5/H5

と入力します。各列の計算式は変わりませんのでコピー&ペーストで写す(C4セルからJ7セルの範囲)だけで概ね完成です。8/31及び10/31の取引に係る入力も上記と同様になりますので説明は省略させていただきます。

8行目にはC列からG列のそれぞれの集計値を入れております。こちらから残高数値の検証を行うことが可能です。結果、この例では349,948円の為替差益が算出されました。

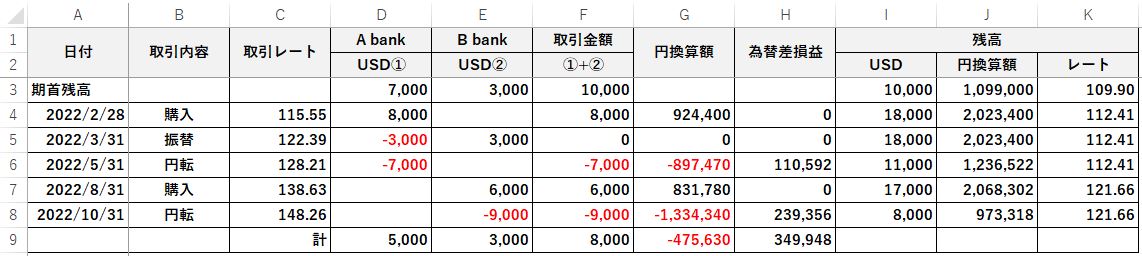

|複数口座の管理

同一外国通貨につき複数の預金口座を保有している場合※は、管理方法に工夫が必要です。なぜなら為替差損益は銀行の口座ごとではなく、同一通貨ごとに計算を行うからです。上記のエクセル表を応用したものを用意します。

※頻繁に外貨の売買及び振替等を行っており、異なる為替相場が適用された外貨が常時混在するケースを想定しております。

先ほどの表との相違点は、B列に取引内容を設けて、円貨から外貨に交換した場合は「購入」、外貨から円貨に交換した場合は「円転」、外貨を口座間で移動した場合は「振替」と入力します。またD~F列にはA銀行・B銀行・合計額を入力できるようにしております。

※取引内容における表現はお好みで変更していただいても問題ありません。

取引内容は上記の例に加えて、3/31付で口座間の振替を行っております。

数値の入力ですが、A銀行の取引はD列に、B銀行の取引はE列に、入金はプラスで、出金はマイナスで入力します。F列の取引金額はD・E数値の合計です。すなわち口座間の振替の場合は便宜上取引をゼロとします。

G列の円換算額ですが、上記と同様に外貨の取引金額に取引レートを乗じた金額となります。5/31取引のG6セルであれば

=ROUNDDOWN(F6*$C6,0)

と入力します。為替差損益は円転したときのみ計算を行いますので、H6セルには

=IF(B6<>”円転”, 0,ROUNDDOWN(F6*-1*(C6-K5),0))

という計算式を入れております。これで外貨を購入した場合や単なる口座振替の場合は為替差損益計算を行わないようになります。

また、5/31における残高はUSDのI6セルは

=I5+F6

とし、円換算額のJ6セルは

=J5+G6+H6

取得単価となるレートであるK6セルには

=J6/I6

と入力しております。

こちらも他の取引日のセル(F4セルからK8セルの範囲)にコピー&ペーストで算式を写します。9行目には集計値を入れております。集計後は各口座の残高が一致していることも忘れずに確認しましょう。

エクセル管理表は外貨預金だけでなく、外貨建MMFなど他の資産を外貨で購入した場合にも活用できるかと思われます。

まとめ(Conclusion)

外貨預金に係る為替差損益の計算は、取得単価を正しく把握しておくことが大切です。令和4年分の確定申告ですが、おそらく例年より多くの方が為替差益に係る所得が発生しているものと予測されます。エクセルによる管理方法や為替差損益の認識の判定など、今回の記事がお役に立てば幸いです。

When calculating foreign exchange gains or losses on foreign currency deposits, it is crucial to manage the acquisition cost correctly. Regarding tax return in 2022, it is expected that there will be more taxpayers having foreign exchange gains than usual. We hope that this article could be useful for them to learn how to manage by excel and how to determine the need of calculation of foreign exchange gains or losses.