消費税法上、通常国内外にわたって行われる役務提供を受ける場合は、役務提供を行う者の事務所等の所在地で国内取引の判定が行われますが、海外事業者からの電子書籍等の配信やクラウド上での電子データ保存場所の提供を受けるときなどは、その判定方法や課税方式が異なります。

目次

電気通信利用役務の提供

例えば同じデジタルコンテンツの配信であっても、国内事業者か国外事業者か提供者の違いによって、税負担が異なることがないように特有の制度が設けられております。

|役務提供の概要

インターネットを介して行われる電子書籍、音楽、広告の配信などは、これらの役務の提供を受ける者の住所が国内にある場合は、国内取引として消費税が課税されます。これらの取引は「電気通信利用役務の提供」と呼ばれております。

従いまして、当該取引を国内の事業者が海外向けに行った場合には、国外取引となりますので消費税は課税されません。

その他の該当例及び該当しない取引の例を記載いたします。

【電気通信利用役務の提供に該当する取引例】

・顧客にクラウド上のソフトウエアやデータベースを利用させるサービス

・顧客にクラウド上で電子データの保存を行う場所を提供するサービス

・オンラインショッピングサイト等を利用させるサービス

・オンラインでの宿泊や飲食店の予約サイト

・インターネットを介して行う英会話教室

【電気通信利用役務の提供に該当しない取引例】

・インターネット回線利用による単なる通信

・ソフトウエアの制作等(著作物の制作扱い)

・国外事業者に依頼する情報収集・分析等

・国外法務専門家等が行う国外での訴訟遂行等

・著作権の譲渡及び貸付(ネットを介して行うもの)

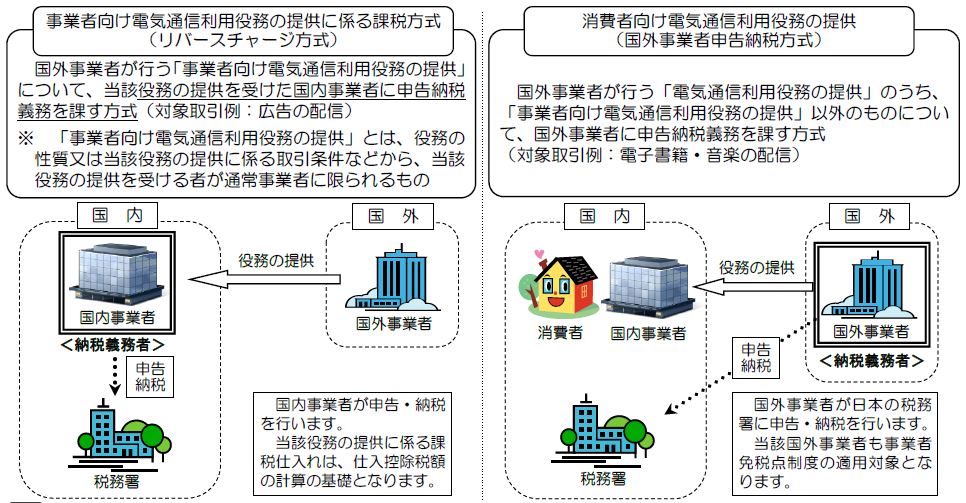

|課税方式

事業者向けの電気通信利用役務提供ですが、リバースチャージ方式によりその役務の提供を受けた国内事業者が申告及び納税することとなります。但し、当該課税期間の課税売上割合が95%以上である事業者や簡易課税を選択している事業者は、経過措置により適用除外となっております。

消費者向け電気通信利用役務提供につきましては、当該国外事業者が日本の税務署に申告及び納税を行うこととなります。

※ご参考までに国税庁を資料を掲載いたします。

なお、事業者向けとは「役務の性質」又は「役務の提供に係る取引条件等」から役務の提供を受ける者が事業者に制限されるものをいいます。従いまして、一般的な電子書籍の配信などは、仮に会社が購入したとしても一般とは異なる個別の契約等がない限り、消費者向け電気通信利用役務提供となります。

|登録国外事業者

国外事業者のうち、消費税の課税事業者であることや消費者向け電気通信利用役務の提供を行っている(又は行う予定である)こと等の一定の要件を満たしており、かつ申請により国税庁長官の登録を受けた事業者をいいます。

特定課税仕入の取扱い

国内において国外事業者から受けた事業者向け電気通信利用役務の提供等を「特定課税仕入れ」といいます。ここでは特定課税仕入れの取扱いを説明いたします。

|納税義務の判定

特定課税仕入れの支払対価の額は、基準期間における課税売上高には含めません。

|課税売上割合の計算

特定課税仕入れの支払対価の額は、資産の譲渡等の対価の額にも課税資産の譲渡等対価の額にも該当しませんので、分母分子ともに含めません。

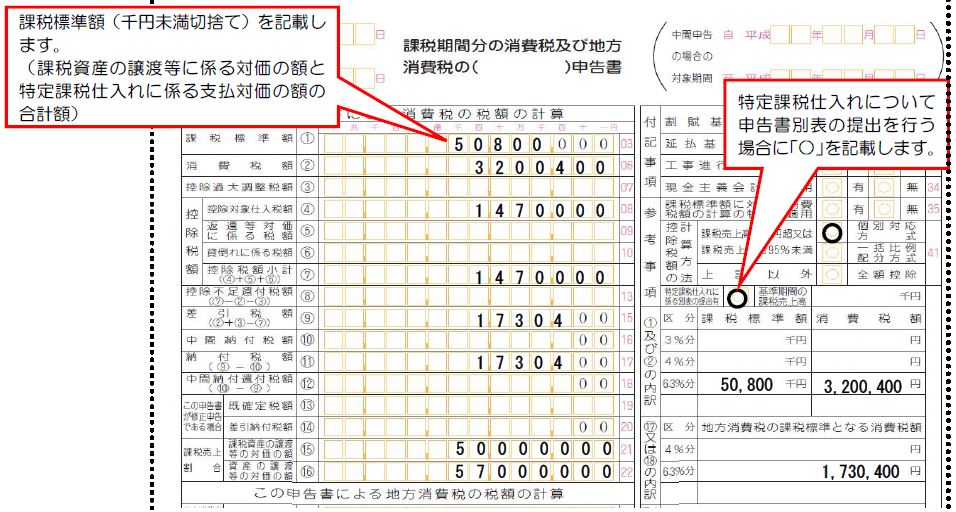

|課税標準額及び仕入控除税額

特定課税仕入れはリバースチャージの対象となります。

課税標準額の計算ですが、税抜き処理は行わずに、特定課税仕入れの支払対価の額を課税標準額に算入します。また、同金額に6.3/100を乗じた金額が特定課税仕入れに係る消費税額となります。

|申告書への記入

申告書別表には課税標準の内訳にて「特定課税仕入れに係る支払対価の額③」に記入します。また、申告書付表2におきましては、課税仕入れに係る対価の額とは区分し「特定課税仕入れに係る支払対価の額⑩」に記入し、「特定課税仕入れに係る消費税の額⑪」に⑩の6.3/100相当額を記入します。

そして申告書への記載ですが、ご参考までに国税庁の資料を掲載いたします。

ケーススタディ

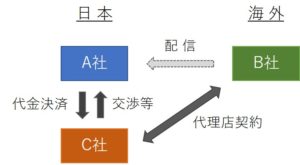

海外から「電気通信利用役務の提供」に該当するサービスを受けた場合に、代金決済等を行っている別の国内の企業に請求金額を支払ったときの取扱いは、どのようになりますでしょうか。

下記の事例をご参照ください。

A社は契約により外国法人B社から配信を受け、C社はB社の代理店である為、契約・交渉・決済を行います。

しかし、当該取引はA社とB社の事業者間契約と認められるため、C社への支払金額はリバースチャージ方式が適用されます。

すなわち、A社は当該支払金額につき、納税義務が生じるとともに仕入税額控除を行うこととなります。課税売上割合が95%以上であったり、簡易課税を選択しているときは、リバースチャージ取引は無かったものとされますが、仕入税額控除もできません。

ちなみにC社がB社より収受する代理店手数料は、非居住者に対する役務提供である為、要件を満たすときは輸出免税売上となります。

また、特定資産の譲渡等を行う者は、相手方に対し納税義務がある旨を表示する必要があります。この事例ではC社がA社に対して示すこととなります。

まとめ(Conclusion)

国外事業者が国内において行う一定の芸能・スポーツ等の役務提供(特定役務の提供)につきましてもリバースチャージ方式により、国内事業者が申告及び納付を行うこととなっております。近年、BEPSの影響により国際間取引の課税上の取扱いが変化しておりますのでご留意ください。