年末調整業務ですが、令和2年(2020年)度は数多くの改正事項が存在します。また、新たな申告書も登場しますので、各種項目の変更内容や取扱いの他に申告書の記載上注意すべき点も取り上げたいと思います。

目次

改正事項の解説

まずは主な改正事項の内容を確認してまいります。さらに適用に当たって留意すべき点も見ていきます。

|主な改正事項

・基礎控除

控除額が38万円から48万円に増加しております。但し、従来誰でも適用がありました基礎控除ですが、本年より所得制限が設けられております。

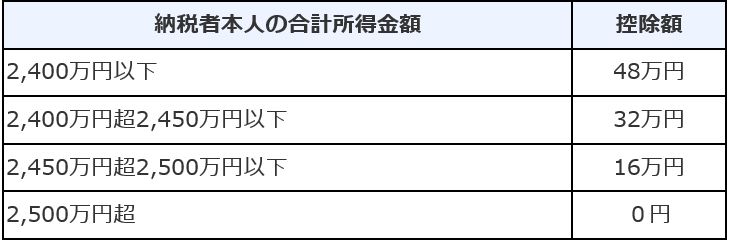

合計所得金額が2400万円を超えますと控除額は逓減し、2500万円を超えますとゼロとなります。詳しくは下記の区分をご参照ください(国税庁HP資料を引用)。

・ 給与所得控除

最低控除額が65万円から55万円に引き下げられております。また、上限につきましてもこれまでは給与収入1000万円超で控除額220万円であったものが、給与収入850万円超で控除額195万円に引き下げられております。

・合計所得金額の判定金額

基礎控除の引き上げ及び給与所得控除の引き下げに伴い、扶養親族等の合計所得金額の判定金額が変わります。下記の表をご参照ください。

| 区分 | 改正前判定金額 | 改正後判定金額 |

| 扶養親族・同一生計配偶者 | 38万円 | 48万円 |

| 源泉控除対象配偶者 | 85万円 | 95万円 |

| 勤労学生 | 65万円 | 75万円 |

| 配偶者特別控除の対象配偶者 | 38万円超123万円以下 | 48万円超133万円以下 |

配偶者特別控除の判定に係る合計所得金額も引き上げられております。所得金額が900万円以下の者の配偶者の合計所得金額が95万円以下(従前は85万円以下)であれば、配偶者控除と同様に38万円の控除が受けられます。

・所得金額調整控除

基礎控除や給与所得控除の見直しに伴い、本年度より新たに創設された制度で種類は2つあります。まず一つ目ですが、給与収入850万円以上かつ下記 a ~ c のいずれかの要件を満たす者は、次の計算式により求めた金額が所得金額調整控除額となります。

- 【要件】

-

-

- 給与所得者が特別障害者に該当

- 23歳未満の扶養親族を有している

- 特別障害者である同一生計配偶者又は扶養親族を有している

-

- 【計算式イ】

(給与収入(1000万円限度)-850万円)× 10/100 [最高15万円]

二つ目は、給与所得と公的年金等に係る雑所得を有する者で、これらの合計額が10万円を超えるときは次の計算式により求めた金額が所得金額調整控除額となります。

【計算式ロ】

(給与所得金額※+公的年金等に係る雑所得※)― 10万円 [最高10万円]

※それぞれ10万円が限度です。

年金がある場合につきましては、年末調整で当該調整控除を受けることはできません。なお、所得金額調整控除は給与所得から控除します。

・ひとり親控除

ひとり親控除とは、寡婦(寡夫)控除における婚姻歴の有無による取扱いが異なる状況を解消するために創設された所得控除で、現に婚姻をしていない者で次のⅰ~ⅲの要件すべてを満たした場合に35万円の控除を適用することができます。

【要件】

-

-

- 事実上婚姻関係にある者がいない

- その者の合計所得金額500万円以下

- 生計一である子※を有している

-

※子の総所得金額等が48万円以下の場合に限ります。

寡婦控除の規定も存続しておりますが、適用要件に変更があります。まずは、ひとり親控除に該当するかの判定を行い、該当しない場合は次の要件を満たすか確認をします。該当するときは27万円の控除となります。

(1)死別の場合・・・ⅰ及びⅱに該当するとき

(2)離婚の場合・・・ⅰ及びⅱに該当しかつ扶養親族を有するとき

なお、男性の場合はひとり親控除のみとなります。

・その他

公的年金控除の最低金額の引き下げが行われております。65歳以上の場合は110万円、65歳未満の場合は60万円となります。なお、控除額は公的年金等に係る雑所得以外の所得金額が1000万円を超えますと逓減していきます。

家内労働者等の必要経費算入の特例ですが、最低金額が65万円から55万円に引き下げられております。雑所得等の必要経費又は給与所得控除額が55万円を超えますと利用できません。

青色申告特別控除額もまた65万円から55万円に引き下げられております。但し、電子申告を行う場合又は電子帳簿保存を行う場合は、変わらず65万円となります。

|改正事項に係る留意点

【配偶者控除等の判定について】

配偶者控除及び配偶者特別控除は、夫婦のいずれかのみの適用となりますが、年金受給者が配偶者につき、扶養親族等申告書に源泉控除対象配偶者として記載した場合も、その記載された者が配偶者控除等を適用することはできません。

合計所得金額要件を満たしている配偶者及び子を有している者で、その配偶者が年の中途で死亡した場合、配偶者控除は死亡時の現況で、ひとり親控除(又は寡婦控除)は年末時の現況で判定する為、いずれも適用することができます。

【所得金額調整控除について】

例えば夫婦が共に給与収入850円を超えており、合計所得金額48万円以下である23歳未満の子を有している場合は、夫婦ともに所得金額調整控除を適用することが可能です。

上述のとおり、年金がある場合の所得金額調整控除につきましては年末調整で当該控除を受けることはできない為、確定申告で控除の適用を受けます。

【ひとり親控除について】

ひとり親控除の要件である事実婚がないこととは、住民票に未届の夫又は未届の妻の記載がない場合を指します。即ち未届の夫、未届の妻の記載がある場合は対象外となります。なお、市町村は当該事項の確認を行い、税務署はその情報を共有することとされております。

令和2年の月毎の給与に係る源泉徴収税額ですが、扶養親族等の数のカウント方法は改正前の規定(寡婦及び寡夫控除)によります。改正後(ひとり親控除)によるカウントは令和3年1月以後支給の給与から行います。

年末調整に使用する申告書

年末調整に使用する申告書ですが、新たな申告書の追加や記載事項の変更があります。ここからは申告書の内容及び記入上の留意点を見てまいります。

|扶養控除等申告書

基本的には前年までと同様に扶養控除の対象となる親族の氏名等を記入します。変更点としましては、年初に寡婦(特別寡婦・寡夫)控除に概要されていた方が、自身の合計所得金額が500万円を超えること等により該当しなくなったときは、寡婦(特別寡婦・寡夫)の欄を二重線で抹消することとなります。

国外居住扶養親族につきましても同申告書に記入しますが、令和5年(2023年)から同者に係る扶養控除の適用につきましては、当該非居住者が30歳以上70歳未満の場合は、海外留学生、障害者又は年間38万円以上の支払(生活費や教育費)を受けている者に限られることとなります。

本年は従来通りの取扱いとなります。詳細はこちらの記事をご参照ください。

|基礎控除申告書等

基礎控除申告書、配偶者控除等申告書及び所得金額調整控除申告書は1枚の書類となっております。各控除の要件を満たしており適用を受けようとするときは、それぞれ記入が必要となります。適用がない場合、記入は不要となります。

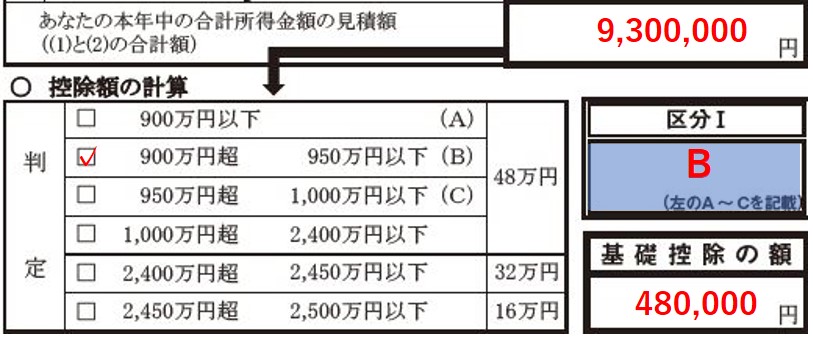

全て適用がある場合の記入の仕方についてご紹介します。まず、基礎控除申告書の「合計所得金額の見積額の計算」には、会社から受け取った給与(給与所得控除後の金額)の他、全ての所得の見込額を記入します。仮に金額が930万円であったとしますと、判定のBにチェックをいれ、控除額の計算の区分Ⅰには「B」と記入し、基礎控除の額は48万円とします。

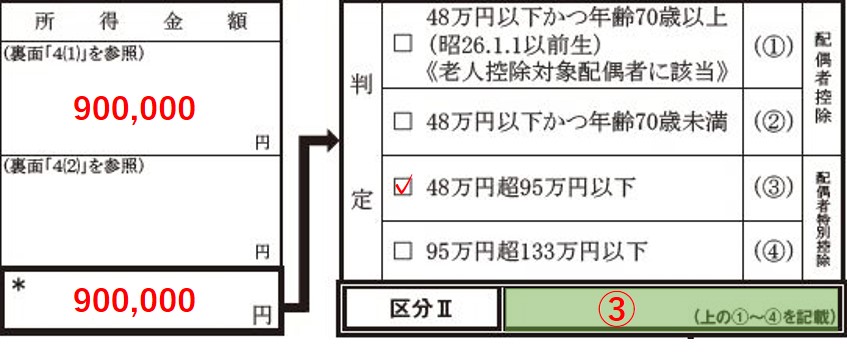

続きまして配偶者控除等申告書ですが、配偶者の氏名等の情報を記入した後、同じく収入や所得金額を記入します。配偶者(収入は給与のみ)の合計所得金額の見積額が90万円としますと、判定は③にチェックを入れ、区分Ⅱには「③」と記入します。

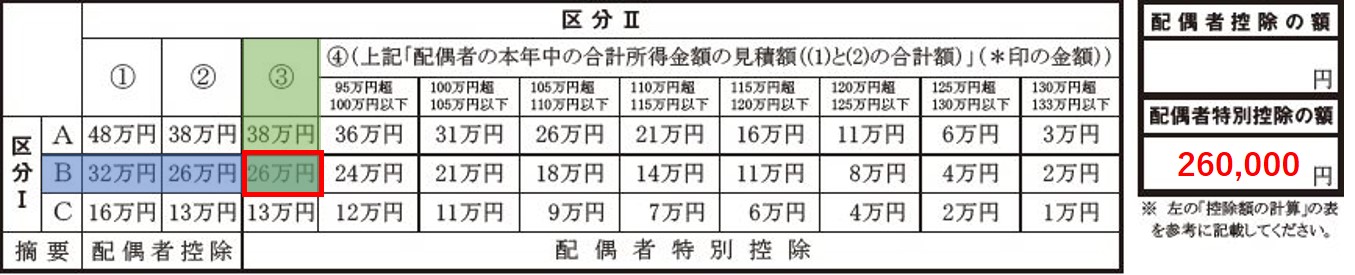

そして控除額の計算ですが、申告者の区分はB・配偶者の区分は③ですので、表にあてはめますと控除額は26万円となり、配偶者特別控除の額の欄に同金額を記入します。

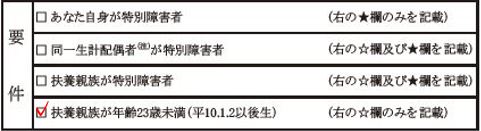

最後に所得金額調整控除申告書ですが、収入のない15歳の子供がいるとします。この場合、要件の「扶養親族が年齢23歳未満」にチェックを入れ、扶養親族等の欄に名前、生年月日、個人番号等を記入します。なお、所得金額調整控除額の計算は会社側が行います。

|保険料控除申告書

自身が支払った生命保険料や地震保険料等につき所定の箇所に記入します。配偶者が保険金の受取人となっている場合も対象となります。

社会保険料控除の欄には給与から天引きされたもの以外のものを記入します。例としましては国民年金保険料が挙げられます。小規模企業共済等掛金控除の欄も自身が支払ったもののみを記入します。こちらはiDeCoの掛金が該当します。

|電磁的方法による提出

生命保険料控除、地震保険料控除及び住宅ローン控除(居住年が平成31年以後に限る)につきましては控除証明書の提出が電磁的方法によることが可能となります。但し、会社が従業員から控除申告書を電磁的方法により受け取るには、承認申請書を事前に税務署に提出している必要があります。

マイナポータルから保険会社の控除証明書データを入手することができますが、保険会社は限定されます。厚生年金保険料や小規模企業共済掛金等に係る証明書は電子化対応しておりませんので、従来通り書面の控除証明書を会社に提出します。

年末調整に係るFAQ

最後に改正事項に係る判断に悩みやすい項目につき、Q&A形式でご紹介致します。

Q1.2ヶ所給与の有る社員の場合の所得金額調整控除の判定はどのように行いますか。

Q2.申告書の提出後に、給与収入850万円超の社員に子どもが生まれた場合の所得金額調整控除はどのようになりますか。

Q3.年初において寡婦控除の適用がなかった従業員が、年末時においてひとり親控除の適用がある場合の手続きはどのようになりますか。

Q4.扶養控除等申告書に控除対象扶養親族の情報を記入した場合、所得金額調整控除申告書における扶養親族等の欄の記入は省略できますか。

Q5.今年離婚をし再婚はしておらず、合計所得金額が400万円ですが、扶養親族がいない場合であっても寡婦控除は受けられますか。

Q6.年齢が65歳未満で給与収入が850万円以上有り、かつ年金収入が60万円超ある場合は二種類の所得金額調整控除の適用がありますが、基礎控除の額の算定において合計所得金額の見積り額はどのように計算すればよいでしょうか。

① 給与収入から給与所得控除後の金額を求めます。

② 上述の計算式イより所得金額調整控除額を求めます。

③ ①ー② の金額を算出します。

④ 年金収入から公的年金控除後の金額を求めます。

⑤ 上述の計算式ロより所得金額調整控除額を求めます。

⑥ ③ー⑤ の金額を算出します。

最後に、⑥(給与所得)と④(公的年金等に係る雑所得)を足した金額が合計所得金額となります。

合計所得金額の見積りを行う場合は、申告書提出日の現況により行います。

まとめ(Conclusion)

本年は大幅な変更点が有る為、新たな申告書につき提出の必要性があるのか、記入はどのように行うのか等、会社側から従業員へ丁寧に説明する必要があるでしょう。担当者の方は源泉徴収簿への記入や源泉徴収に係る扶養親族の数のカウントにも留意する必要があります。

Since there are many modifications of year-end adjustment this year, persons in charge must carefully explain employees whether they need to submit the new applications and how to fill out them. Also, they need to pay attention to recording to withholding income tax calculation book or counting number of dependent relatives for withholding income tax.