個人事業主の方が会社を設立した場合等の留意事項としまして、自身の資産と会社の資産を明確に区分することが挙げられます。今回は役員・法人間で行われる金銭及び不動産の貸借に係る税務上の取扱いを解説いたします。

目次

土地の貸付

まずは会社が法人名義の土地を役員に貸し付けた場合や、代表取締役が自身の有する土地を会社に貸し付けた場合における税務上の取扱いをそれぞれの立場から見てまいります。

|法人名義土地

・会社側の取扱い

通常権利金等を収受する取引慣行のある会社が、所有する土地を役員に住居を建てる等の目的の為に貸し付けた場合は、役員から権利金又は相当の地代の支払いを受ける必要があります。

これらの支払いがない又は支払金額が少ないときは、役員に対して経済的利益を施すこととなる為、借地権の贈与があったものとして権利金の認定課税が行われることとなります。

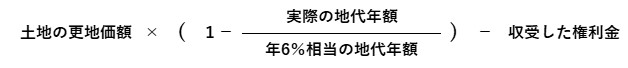

認定権利金の算定式は次のようになります。

また、相当の地代の算定式は次のようになります。

![]()

土地の更地価額は時価(取引価額)が原則ですが、公示価格や相続税評価額を用いることができます。但し、その場合は収受した権利金の額を時価のうち代替した評価額の占める割合で改定する必要があります。

認定権利金は役員に対する給与として取り扱われます。しかし、当該給与は定期同額給与等に該当しない為、損金不算入となります。

なお、権利金を収受せず、支払地代が相当の地代に満たない場合であっても、将来無償で土地を返還することを約した契約書を締結し、連署した「土地の無償返還に関する届出書」を事前に税務署に提出することで、権利金の認定課税を回避することができます。

・役員側の取扱い

役員側ですが、自宅等居住利用の為に支払った権利金や地代は単なる家事費となります。但し、上記の認定課税が行われる場合は当該金額は給与収入となります。その場合におきましても年収が2千万円以下であり、他の所得が20万円以下であれば、年末調整のみで課税関係は完結します。

なお、当該土地の上にアパート等を建てて不動産収入を得る場合は、会社へ支払う地代は不動産所得の計算上、必要経費となります。

|役員名義土地

・法人側の取扱い

営業所や支店を新たに設置する等の為、役員が所有する土地を法人が借りた場合、会社は時価相当額である支払地代を損金に算入します。もし支払う賃貸料が時価よりも高いときは、その差額は役員への給与となります。当該金額が毎月一定額の場合は、定期同額給与となり損金に算入されますが、それ以外の場合は損金不算入となります。もし支払賃貸料が時価よりも低いときは、その差額は受贈益として益金に算入されます。

権利金の支払いについては、土地(借地権)として時価にて資産計上します。

・役員側の取扱い

役員側の取扱いですが、借地権の設定に係る権利金の収入金額は原則、不動産所得となります。但し、権利金等の額が土地の更地価額の2分の1を超える場合は、時価で土地(借地権)を譲渡したものとして分離課税されます。

譲渡所得の計算ですが、譲渡収入から取得費及び譲渡費用を差し引いた金額となります。また、譲渡年の1月1日において保有期間が1年以内のときは短期譲渡所得、1年超のときは長期譲渡所得となり、適用税率は短期譲渡所得が30%、長期譲渡所得が15%です。

※この他に復興特別所得税と住民税が課されます。

また、保証金を預かる等、借地権の設定に伴い無利子等の条件で金銭の貸付を受ける場合には、上記の権利金に特別の経済的利益の額を加算して判定する必要があります。

特別の経済的利益の額の算定式は次のようになります。

![]()

※複利原価率は、(基準年利率-約定利率)× 5/10 の利率の借入期間等に応ずる率 となります。

この場合における譲渡所得の計算式を掲載いたしますのでご参照ください。

(1)総収入金額 権利金の額+特別の経済的利益

(2)取得費 土地の取得価額 ×{(1)÷((1)+底地価額)}

(3)譲渡費用 譲渡に伴い生じた仲介手数料など

(4)譲渡所得 (1)-(2)-(3)の金額

※底地価額が不明な時は地代年額の20倍の金額とします。

権利金の授受がなく、会社から支払われる賃貸料が時価よりも低い場合ですが、役員におきましては、適正額との差額につき経済的利益として課税されることは無いものと考えられます。

建物の貸付

法人名義の建物を社宅として役員に貸し付けた場合や、代表取締役が自身の有する建物を会社に貸し付けた場合における税務上の取扱いを、それぞれの立場から見てまいります。

|法人名義建物

・法人側の取扱い

法人が所有する建物を役員に社宅として賃貸する場合、一定の月額賃料(賃貸料相当額)を収受していれば役員に経済的利益は生じません。賃貸料相当額は住宅の規模等によりそれぞれ定められております。

【小規模な住宅の場合】

下記 a ~ c の合計額が賃貸料相当額となります。

-

-

- 建物の固定資産税課税標準 × 0.2%

- 12円 × 建物総床面積 ÷ 3.3㎡

- 敷地の固定資産税課税標準 × 0.22%

-

なお、小規模な住宅とは床面積がそれぞれ下記の数値以下の住宅をいいます。

-

-

- 法定耐用年数が30年以下の建物・・・132㎡以下

- 法定耐用年数が30年超の建物・・・99㎡以下

-

【小規模な住宅以外の場合】

小規模な住宅ではない場合は、自社物件か他社物件かにより賃貸料相当額の算出方法が異なります。

自社所有建物である場合は下記 ⅰ 及び ⅱ の合計額が賃貸料相当額となります。

-

-

- 建物の固定資産税課税標準額 × 12%※

- 敷地の固定資産税課税標準 × 6%

-

※法定耐用年数30年超の建物場合は10%となります。

他社所有物件である場合は、下記 α 及び β のうちいずれか多い金額が賃貸料相当額となります。

-

-

- 会社から元の家主に支払う家賃の50%

- 上記自社所有建物の場合の賃貸料相当額

-

但し、豪華な社宅に該当する場合は通常支払うべき賃料が賃貸料相当額となります。豪華な社宅の判定ですが、床面積240㎡超のもので取得価額等により総合勘案されます。なお、同面積以下であってもプール設備など嗜好性が高いものも豪華な社宅に該当すると考えられます。

・役員側の取扱い

役員側ですが、居住利用の支払家賃は単なる家事費となります。経済的利益がある場合は当該金額は給与収入となります。

もし、社宅ではなく役員自身の事業の為の貸付である場合は、通常の賃料を支払う必要があります。支払賃料が適正額よりも低く、毎月一定額である場合は定期同額給与となりますが、あわせた給与の額が過大である場合は会社側は損金不算入となります。年収2千万円を超えるときは役員は確定申告を行うこととなりますが、その判定には経済的利益も含めます。

|役員名義建物

・法人側の取扱い

役員が所有する建物を法人が事業所として借りた場合、会社は時価相当額である支払地代を損金に算入します。

もし支払賃借料が時価よりも高いときは、その差額は役員への給与となります。当該金額が毎月一定額の場合は、定期同額給与となり損金に算入されますが、それ以外の場合は損金不算入となります。一方で支払賃借料が時価よりも低いとき、あるいは支払が無いときは、時価との差額は受贈益として益金に算入されます。

・役員側の取扱い

役員側は受取賃料が不動産所得に係る収入となります。不動産所得の計算ですが、受取賃料の年間金額を予め年間に発生する必要経費(管理料、火災保険料、固定資産税等)プラス青色申告特別控除額10万円以下とすることで不動産所得は生じません。

なお年収が2千万円以下であり、不動産所得が20万円以下であったとしても、役員が同族会社より賃貸料を受け取っている場合は確定申告が必要となります。

金銭の貸付

ここからは、会社が役員に金銭を貸し付けた場合や、逆に会社が役員から金銭の借入を行った場合のそれぞれの税務上の取扱いを見てまいります。

|役員貸付金

会社が適正な利息で役員に対し貸付を行った場合には、その貸付に係る受取利息が益金の額となりますが、無償又は低い金利により貸付けを行った場合は、適正な利息額との差額相当額が給与とみなされます。なお、この場合における適正な利息とは次に掲げるいずれかの金額となります

① 会社が他から借り入れて貸し付けた場合

→ その借入金の利息

② ①以外の場合

→ 特例基準割合による利率※

※令和2年度の場合1.6%とされております。

一人役員の会社で貸付の認識がなく、法人名義の口座から私費を支払った場合であっても、当該利息を計上しない限り役員賞与として扱われます。会社側は定期同額給与等以外の給与である為、損金に算入されません。また給与である為、源泉徴収漏れということになります。

役員側ですが、支払った利息については家事費であるため、課税関係は生じません。

|役員借入金

会社が役員から借入を行う場合は、会社側は適正利息を損金に算入します。この場合における適正利息ですが、役員貸付金の場合と同様に役員が他から借り入れた後に会社へ貸付けたものであれば、その利率によります。一方、役員の余剰資金から貸し付けた場合は、上記の特例基準割合による利率となります。

役員側は、適正利息の額が雑所得の総収入金額となります。他から借り入れた場合は、それに係る支払利息が雑所得の必要経費となります。

適正利息よりも高い利率を支払った場合は、差額については役員給与の扱いとなります。会社側は毎月一定額であれば定期同額給与として損金に算入し、役員側は給与収入となります。

【留意事項】

将来役員に相続が生じた場合、役員借入金(役員からみた貸付金)は相続財産となり相続税の課税対象となります。当該財産を圧縮する手法としてデットエクイティスワップがあります。これは法人の負債(役員借入金)を資本に振り替える手続きです。但し、法人の資本金が増加しますので住民税均等割の金額が変動する可能性があります。

また、債務免除という方法もありますが、会社側は債務免除益が生じる為、予め繰越欠損金の金額を確認しておく必要があるでしょう。

使途秘匿金の取扱い

役員へ貸付け等を行う場合の注意点として、その支出につき相当の理由がなく相手方の名称、住所、その事由を帳簿に記載しない場合は使途秘匿金となり、その金額は損金には算入されません。さらに支出金額の40%(千円未満切捨て)に相当する法人税が課税されることとなります。

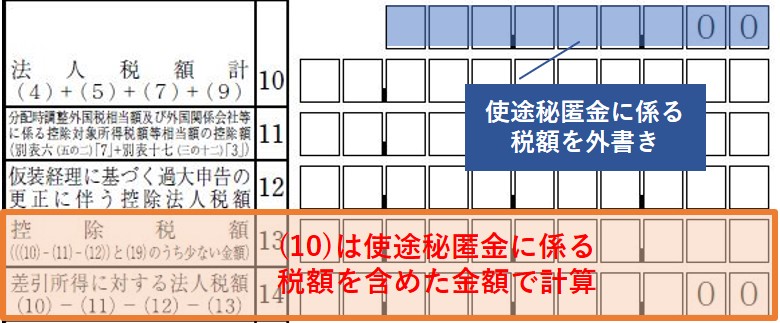

|申告書への記載

使途秘匿金があった場合は、当該金額に係る税額(40%相当額)を別表一の⑩に外書きで記入します。なお⑬及び⑭におきましては⑩の金額は使途秘匿金を含めて計算を行います。

支出金額を仮払金で処理した場合は、別表四にて減算(留保)し、さらに使途不明金等の名称にて加算(社外流出)処理を行います。翌事業年度に仮払金から費用科目に振り替えた場合は、仮払金につき加算(留保)処理を行います。

|留意事項

帳簿に役員の名前を記載した場合であったも、役員が単なる名義人であって、役員を介し他の者へ金銭が渡っているときは、使途秘匿金と判定される可能性があります。

また、交際費等の名目で支出したものであっても、その費途が不明な場合は損金不算入となります。使途秘匿金は金銭の支出だけでなく、贈与や供与など金銭以外の資産の支出も含まれます。

多数の者へのカレンダー等販促品の贈与や商品の購入代金の支払い等につきましては、帳簿に相手先の氏名がない場合であっても使途秘匿金の課税は行われないものとされます。

まとめ(Conclusion)

個人には所得税法が、会社には法人税法が適用されます。従いまして役員法人間の取引は、役員側と会社側でどのような取扱いとなるのか事前に調べておく必要があります。取引額が適正額でない場合は、思わぬ課税が生じることが想定されます。

Individuals are applicable to Income tax law and Companies are applicable to Corporation tax law. Therefore it is necessary to examine in advance how transactions between director and company will be handled on each side. When transaction amount is too much or less, it is supposed that unexpected taxation will occur.